Налогообложение криптоинвесторов в России

Госдума одобрила в первом чтении законопроект о налогообложении владельцев криптовалют, а Росфинмониторинг сможет отслеживать транзакции с цифровыми деньгами и деанонимизировать участников рынка.

05.09.2021

2421

17 мин

0

Последнее обновление: 20 мая 2022 г.

Госдума одобрила в первом чтении законопроект о налогообложении владельцев криптовалют, а Росфинмониторинг сможет отслеживать транзакции с цифровыми деньгами и деанонимизировать участников рынка. Объясним, когда необходимо декларировать доход от операций с криптовалютой и какая ответственность грозит в случае уклонения от уплаты налогов.

Чем можно считать криптовалюту с правовой точки зрения

В России крипторынок регулирует закон «О цифровых финансовых активах». Проект закона существовал около двух лет, но вступил в силу с 01.01.2021.

1 декабря 2020 года Правительство РФ внесло в Госдуму законопроект «О внесении изменений в части первую и вторую Налогового кодекса РФ», который регулирует декларирование операций с криптоактивами. 17.02.2021 Госдума приняла законопроект в первом чтении. По словам главы комитета Госдумы по госстроительству и законодательству Павла Крашенинникова, законопроект могут рассмотреть в осеннюю сессию.

В соответствии с российским законодательством, криптовалюта — это имущество. Сделки с активом разрешены, но оплачивать товары и услуги криптовалютой нельзя.

Такое определение криптовалюты закреплено в статье 2 закона «О цифровых финансовых активах».

«Цифровой финансовый актив — имущество в электронной форме, созданное с использованием криптографических средств. Право собственности на данное имущество удостоверяется путём внесения цифровых записей в реестр цифровых транзакций. К цифровым финансовым активам относятся криптовалюта, токен. Цифровые финансовые активы не являются законным средством платежа на территории Российской Федерации».

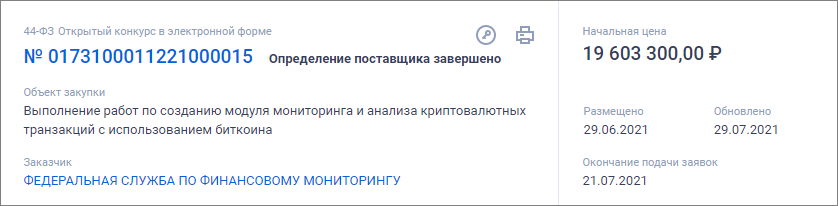

Источник - Закон "О цифровых финансовых активах"В июне этого года Росфинмониторинг заказал создание модуля для отслеживания криптовалютных транзакций, а в июле выбрал подрядчика для выполнения этой задачи. Разработкой займется структура, подконтрольная «Сберу». Это подтверждают данные с сайта госзакупок:

Источник - Выписка из реестра тендеров

Все эти признаки указывают на то, что в России криптовалюта будет облагаться налогом. Вот почему так важно разобраться, как пользоваться криптоактивами, не нарушая законодательства.

Размер налога на криптовалюту в других странах:

- В США ставка налога на криптовалюту совпадает со ставкой налога на прирост капитала. Она варьируется от 10 до 37% для краткосрочного прироста капитала (до 365 дней) и от 0 до 20% для долгосрочного прироста капитала (более 365 дней).

- В соответствии с Декретом № 8 «О развитии цифровой экономики» гражданам Беларуси не нужно платить налог на операции с криптоактивами до 1 января 2023 года.

Какой налог действует на сделки с криптовалютой

Криптовалюта считается имуществом, поэтому доход от сделок облагается НДФЛ. Для сумм от 600 тысяч до 5 млн рублей применяется ставка налога 13%. 1 января 2021 года вступили в силу изменения главы 23 Налогового Кодекса: с доходов, которые превышают 5 млн рублей, необходимо платить НДФЛ по ставке 15%.

Следует учесть, что 5 млн рублей — это накопительная сумма. То есть, в течение всего года сумма полученного от криптоинвестиций дохода накапливается, и как только прибыль превышает 5 млн рублей, дальнейший налог считается по ставке 15%.

Введение налога на криптовалюту не означает запрет криптоактивов в России. По мнению регуляторов, цифровые монеты часто используются для уклонения от уплаты налогов, поэтому контроль за операциями планируют усилить.

По мнению регуляторов, цифровые монеты часто используются для уклонения от уплаты налогов, поэтому контроль за операциями планируют усилить.

Как рассчитать налоговую базу

Налоговая база при операциях с криптовалютой определяется как разница между доходом от продажи и расходом на приобретение, в рублях по курсу ЦБ на дату продажи.

Для прибыли на сумму до 5 млн рублей — ставка 13%.

Например, инвестор купил один биткоин 18 июня по курсу $32 000, а продал 28 августа по курсу $49 000. Прибыль составила $17 000. Эту сумму нужно умножить на ставку 13%. По итогам расчетов получаем $2210 или 161 846 рублей по курсу ЦБ на 28 августа.

Для суммарной прибыли больше 5 млн рублей — ставка 15% на сумму превышения.

Допустим, инвестор купил 5 биткоинов по средней цене $32 000, а продал активы по $49 000. Прибыль составила $85 000, что превышает порог в 5 млн рублей. Значит, умножаем сумму дохода до лимита на 13%, а налог на остальной доход свыше 5 млн считаем по ставке 15%: получаем $12 750 или 931 522 рублей по курсу ЦБ на дату совершения операции.

Налог начисляется только после продажи криптовалюты. Если инвестор не фиксирует прибыль и хранит криптоактивы в кошельке, налог платить не нужно.

Когда и как подавать декларацию

30 апреля — дата подачи декларации о доходах с криптоактивов в налоговый орган по месту регистрации. Можно обратиться лично или воспользоваться Личным кабинетом налогоплательщика на сайте ФНС. Налог необходимо оплатить до 15 июля. Чтобы отчитаться перед налоговой за доходы от криптовалюты, нужно заполнить декларацию 3-НДФЛ. Такую декларацию подают на доходы, по которым налог не оплатил налоговый агент, например, работодатель или компания-заказчик. К декларации необходимо приложить отчёт о балансах на кошельках, отчёт о проведённых операциях и информацию об обменных курсах на дату обмена криптовалюты на российский рубль.

Скачать форму налоговой декларации 3-НДФЛ можно на сайте ФНС. Форму нужно распечатать, заполнить от руки и подать в налоговый орган по месту регистрации. Можно заполнить декларацию в Личном кабинете налогоплательщика в электронном виде и подписать электронной подписью. В этом случае посещать налоговую инспекцию не нужно, достаточно отслеживать статус приёма и камеральной проверки декларации в Личном кабинете.

Ответственность за неуплату налога

Все штрафы, предусмотренные Налоговым Кодексом за неуплату налогов, применяются также и к криптоинвесторам. За неуплату или неполную уплату налога наступает ответственность по статье 122 НК РФ: с неплательщика взимается штраф в размере 20% от неуплаченной суммы налога.

Кроме этого, неплательщика могут привлечь к уголовной ответственности по ч. 1 ст. 198 УК РФ, если сумма неуплаченных налогов превысит 2,7 млн рублей за три финансовых года.

Как криптоинвестору отчитаться перед налоговой за доход с криптоактивов

- Рассчитать доход от криптовалюты, который получен за текущий финансовый год.

- Заполнить налоговую декларацию по форме 3-НДФЛ.

- Подать декларацию в налоговую инспекцию до 30 апреля лично по месту регистрации или на сайте ФНС, в Личном кабинете налогоплательщика.

- Оплатить начисленный налог до 15 июля.

Дополнение от 30.09.2021:

Статью комментирует Андрей Тугарин, CEO Юридической компании GMT Legal.

И: Как вы оцениваете последствия введения налога на криптовалюту?

А: Для того чтобы оценить последствия введения налога на криптовалюту, необходимо проанализировать предпосылки. Зачем государству понадобилось облагать налогом операции с криптовалютой?

Криптовалюта — изначально очень недооцененный актив, который по своей природе не нуждается в каком-либо участие государства. Безусловно, техническая возможность совершать операции анонимно колоссально увеличила спрос на криптовалюту. Для любого государства неконтролируемые и обезличенные операции в финансовом секторе — бомба замедленного действия и, как результат, подрыв национальной финансовой системы.

Перечисленные причины заставили регуляторов почти всех стран мира обратить внимание на криптовалюту. Они начали разрабатывать методы контроля операций с этим активом. Исходя из мировой практики, приоритетная задача — дать определение криптовалюте на законодательном уровне и урегулировать операции с активом: обмен, хранение, покупка, продажа. Вследствие такого регулирования появляется обременение налогом, в случае, если операции принесли доход.

Поэтому введение налога на криптовалюту означает придание ей легального статуса на территории государства. С противозаконных активов никто не собирает налоги. Это положительный момент для держателей криптовалюты.

Однако есть другая сторона медали. В РФ очень сильно ограничен оборот криптовалюты: нельзя ничего купить/продать, нельзя рекламировать такие возможности. Криптовалютой можно владеть, создавать и использовать как инвестиционный актив.

Также последствия введения налогов проявляются в установлении штрафов за их неуплату, штрафов за несвоевременную подачу налоговой декларации и штрафов за недостоверность сведений указанных в налоговой декларации.

И: Что является налоговой базой при налогообложении операций с криптовалютой?

А: Налоговая база — прибыль, которую лицо получило после совершения операций с криптовалютой. Прибыль рассчитывается путем вычета расходов из полученного дохода. Отдельно обсудим фактическое подтверждение расходов для ФНС. На сегодняшний день пока не вступили в силу поправки в НК РФ. ФНС трудно понять и принять подтверждающую расход документацию, полученную, например, с криптовалютной биржи.

Надеюсь, что поправки в НК РФ сформируют верный подход ФНС для учета расхода, создадут все необходимые формы для учета расходной части и включения ее в налоговую декларацию. Наша задача — пристально следить за изменением закона и вовремя предложить держателям криптовалюты легализовать сам актив и прибыль, полученную от операций.

И: Нужно ли платить налоги, если получен убыток?

А: Нет, такого требования нет ни в действующем законодательстве, ни в поправках в НК РФ.

И: Как документально подтвердить операции с криптовалютой, чтобы отчитаться перед налоговой?

А: Несмотря на то, что в РФ первый и пока единственный закон, регулирующий ЦФА и ЦВ, вступил в силу только в этом году, небольшая судебная практика уже успела сформироваться.

Первое и самое основное при решении задачи документального подтверждения – это верифицированный аккаунт. Анонимность (как недавнее преимущество криптовалюты) не позволит подать какие-либо документы в ФНС. Документы должны четко подтверждать соответствие входящих и исходящих операций, тем более при переводе из фиата и обратно. В ином случае ФНС может усомниться в достоверности данных и попытке задекларировать «лишнее» или чужое.

Поправки в НК РФ как раз содержат в себе информацию о документах, которые необходимо подавать в ФНС для отчетности, однако пока нигде не указывается формат этих документов.

Так согласно поправкам у налогоплательщиков появляется право предоставлять в ФНС:

- сообщение о получении права распоряжаться, в том числе через третьих лиц, цифровой валютой;

- отчет об операциях (гражданско-правовых сделках) с цифровой валютой и об остатках цифровой валюты.

Если сумма поступлений цифровой валюты лицу за календарный год превышает сумму, эквивалентную в денежном выражении 600 тысячам рублей, указанное право переходит в обязанность предоставлять указанные документы в ФНС.

И: Какие сложности могут возникнуть при подаче декларации и уплате налога на криптовалюту?

А: Если мы ориентируемся на поправки в НК РФ, которые по прогнозу должны вступить в силу осенью этого года, то сложность в первую очередь проявляется в отсутствие установленных форм отчетных документов.

На сегодняшний день налогоплательщик может подать только форму 3-НДФЛ, однако она не содержит в себе как в строке дохода, так и в строке расхода указания на операции с цифровой валютой. Поэтому налогоплательщики используют формулировки по аналогии, например, указывают цифровую валюту как «иное имущество».Андрей Тугарин, CEO GMT Legal

Вставить после части «Ответственность за неуплату налога»

Какая ответственность наступает, если не подать декларацию и не уплатить налог?

Самая очевидная ответственность – это штрафы.

Также согласно поправкам:

- за пропуск срока на предоставление сообщения о получении права распоряжаться цифровой валютой взыскивается 50 000 руб;

- за недостоверность представленных в отчете об операциях данных взыскивается 10% от наибольшей суммы либо поступления, либо списания;

- за неуплату налога от прибыли от операций, расчеты по которым осуществлялись с использованием цифровой валюты, взыскивается 40% от суммы неуплаченного налога.

Также уже действует норма закона, а именно ФЗ о ЦФА, согласно которой —

требования, связанные с обладанием цифровой валютой, подлежат судебной защите только при условии информирования ими о фактах обладания цифровой валютой и совершения гражданско-правовых сделок и (или) операций с цифровой валютой в порядке, установленном законодательством Российской Федерации о налогах и сборах.

Андрей Тугарин, CEO GMT Legal

Полезный материал?

Статьи

Как инициативы крупнейшей криптобиржи помогают ей удерживать лидерство

19 нояб. 2022 г.

Статьи

Зачем нужны фанатские монеты и какие события способствуют их росту

16 нояб. 2022 г.

Статьи

Зачем Binance задала тренд на публикацию прозрачных данных о доступных средствах

14 нояб. 2022 г.

Статьи

Журналисты ознакомились с документами, раскрывающими подробности финансового состояния биржи

13 нояб. 2022 г.

Статьи

Отчаявшиеся трейдеры с зависшими активами идут на полулегальные схемы для спасения депозитов

11 нояб. 2022 г.