«Худшее для Three Arrows Capital уже случилось». Как проблемы фонда повлияют на крипторынок

Эксперты рассказали, что закрытие позиций 3AC может повлечь за собой крах других крупных игроков индустрии цифровых активов

25.06.2022

837

13 мин

0

После череды ликвидаций позиций на общую сумму 400 млн долларов один из крупнейших хедж-фондов в криптосфере, Three Arrows Capital (3AC), движется к полной несостоятельности. Опрошенные GetBlock Magazine эксперты считают, что это может запустить эффект домино, который спровоцирует крах других крупных игроков и крипторынка в целом.

Принудительные закрытия позиций 3AC проходят на фоне падения капитализации крипторынка — с более чем 3 трлн долларов в ноябре 2021 года она снижалась до 859 млрд в июне 2022. 18 июня курс биткоина впервые с 2020 года опустился ниже $20 000, а падение курсов большинства альткоинов от своих пиковых показателей в некоторых случаях достигало 90%.

3AC — один из крупнейших и наиболее активных игроков криптоиндустрии, инвестировавший во многие ведущие лендинговые и торговые платформы. По данным аналитического сервиса Nansen, в марте 2022 года под управлением 3AC находились активы на сумму 10 млрд долларов.

Когда появились первые слухи о несостоятельности, соучредитель 3AC Чжу Су какое-то время хранил молчание. После очевидно нарастающих волнений в соцсетях он написал в Twitter, что фонд «в процессе переговоров с ответственными сторонами» и «полностью настроен со всем разобраться».

Миллионные долги и молчание

Криптовалютный брокер BlockFi одним из первых публично заявил, что ликвидировал часть позиций Three Arrows Capital. CEO BlockFi Зак Принс в четверг 17 июня подтвердил это в своем Twitter:

«Мы в BlockFi подтверждаем, что после проведения наилучшей возможной оценки бизнеса в отношении одного крупного клиента, который не смог выполнить свои обязательства по маржинальному кредиту с избыточным обеспечением, мы ускорили погашение кредита и полностью ликвидировали или хеджировали все связанное с ним обеспечение».

В 2020 году Three Arrows осуществил стратегическое инвестирование в BlockFi, после чего занимал у платформы биткоины, но не справился с маржин-коллом. По данным источника издания Financial Times, ликвидация позиций фонда могла проходить по обоюдному согласию.

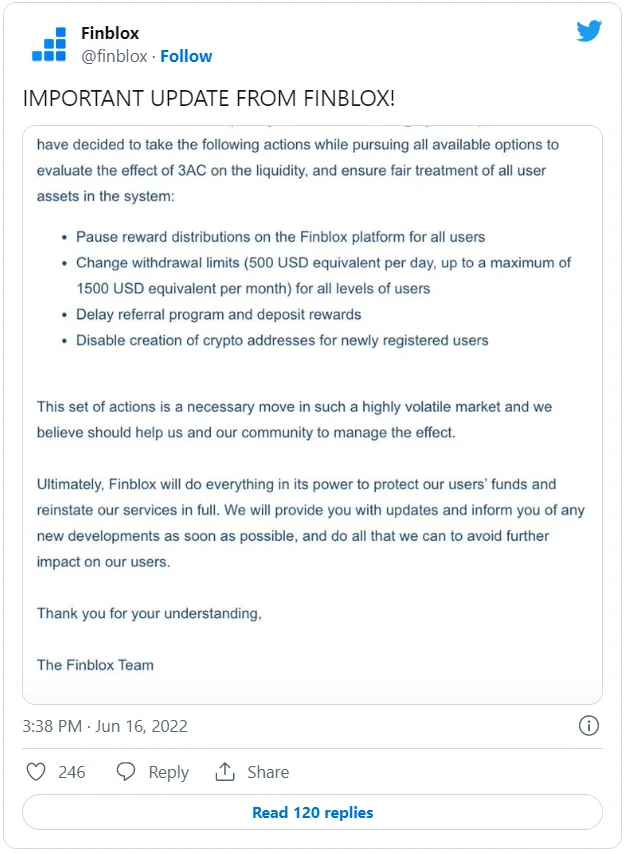

Заявления начали делать и другие крупные кредиторы 3AC. Так, инвестиционная платформа Finblox, предлагающая до 90% годовых на вкладах в криптовалюте, на две трети сократила лимиты на вывод средств, связав решение с ситуацией вокруг Three Arrows, выступающего инвестором компании.

Представители биржи криптовалютных деривативов Deribit отметили наличие у ее материнской компании небольшого количества потенциально проблемных счетов, имеющих задолженность. В Deribit добавили, что непогашение этих займов не скажется на работе компании и сохранности средств пользователей.

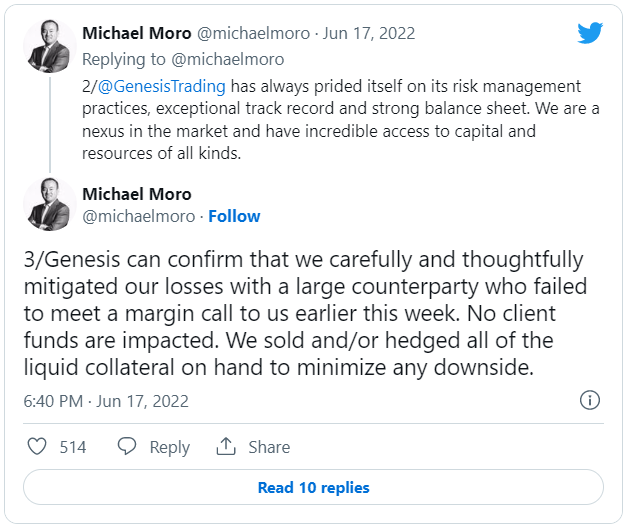

CEO торгового фонда 8 Blocks Capital Дэнни Юань также публично заявил о проблемах, появившихся в связи с партнерскими отношениями его компании с 3AC. По словам Юаня, представители фонда без предупреждения взяли $1 млн со счета 8 Blocks для покрытия маржин-колла. Юань и прочие представители кредиторов Three Arrows отмечали, что фонд игнорирует любые попытки связаться по поводу происходящего. Глава Genesis, еще одного крупного кредитора 3AC, Майкл Моро в пятницу 17 июня написал в Twitter, что его компания «сократила убытки за счет крупного контрагента, который не смог выплатить долг по маржин-коллу».

В среду 22 июня акции криптоброкера Voyager Digital упали более чем на 60% после того как компания публично заявила, что предоставила в долг Three Arrows 15 250 BTC и $350 млн в стейблкоинах USDC. Voyager сделала запрос на погашение $25 млн, а затем потребовала погашения всего остатка долга до 27 июня. На момент публикации ни одна из этих сумм не была выплачена, а неспособность компании 3AC погасить долг в обозначенный период будет означать неисполнение обязательств или дефолт.

«Не так страшен такой прецедент [ликвидация позиций], как возможное банкротство 3AC», — считает старший аналитик агрегатора BestChange.ru Никита Зуборев. Дальнейшие события будут зависеть от действий руководителей фонда, поскольку они также управляли финансами множества проектов, которые сами и финансировали.

«Пока рынок относительно стабилизировался, и есть серьезный повод полагать, что худшее для Three Arrows уже случилось, — утверждает аналитик, — Если же выяснится, что в попытке стабилизировать фонд они растратили средства своих доверителей, дополнительный скандал может уничтожить фонд как репутационно, так и физически через изъятие оставшейся ликвидности инвесторами. В таком случае рынок ожидает ряд ликвидаций и очередных депривязок синтетических активов, вроде того, что происходило в паре stETH/ETH».

«Суперцикл» не сработал

Фонд Three Arrows, управляемый Чжу Су и соучредителем Кайлом Дэйвисом, славился своим неизменно бычьим настроем в отношении крипторынка. Су всегда транслировал идею «суперцикла», при котором растущее среди масс распространение криптовалют неизбежно должно привести к продолжительному росту курсов биткоина и токенов других криптопроектов без существенных откатов и ухода в медвежий период. Однако в мае текущего года Су признал, что сильное падение рынка сыграло против его идеи, но даже при этом он писал в Twitter, что «криптовалюта продолжит процветать и с каждым днем менять этот мир».

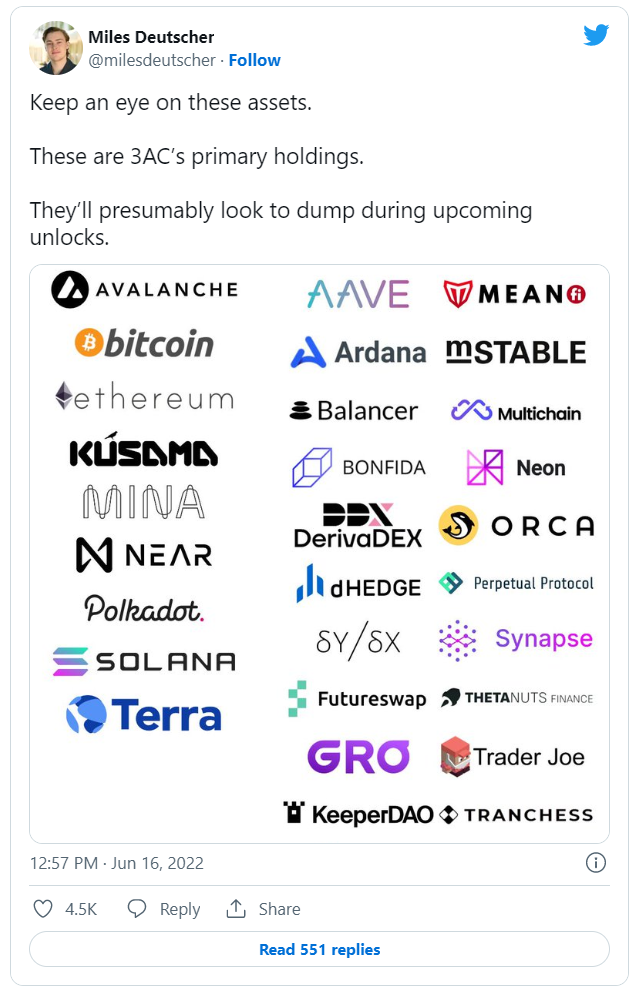

Крупную долю в портфеле 3AC занимал токен LUNA, выступавший обеспечением для алгоритмического стейблкоина TerraUSD (UST). Курсы обеих криптовалют в мае обвалились до нуля, что стало катализатором дальнейшего падения всего рынка. Помимо Terra фонд инвестировал во множество криптопроектов, включая Avalanche, Solana и P2E-игру Axie Infinity.

245 млн долларов в Ethereum, которые 3AC инвестировал в протокол Aave, были использованы для обеспечения займа еще на $189 млн в стейблкоинах USDC и USDT. Из-за того, что токены были заблокированы протоколом, 3AC не смог добавить обеспечение, необходимое для выплаты долга. Это также спровоцировало каскад ликвидаций. Стремительно падающий рынок наглядно продемонстрировал чрезмерное использование фондом заемных средств. 3AC держал только длинные позиции. Для обеспечения займов фонд в том числе продал 30 000 stETH, в это же время Су убрал из описания профиля в Twitter весь список криптовалют, в которые инвестировал 3AC.

Three Arrows также был крупнейшим держателем акций GBTC принадлежащего Барри Силберту Grayscale Bitcoin Trust. Акции траста на данный момент торгуются с 30% дисконтом к цене биткоина после того, как Комиссия по ценным бумагам и биржам США (SEC) отказала Grayscale в регистрации траста в качестве ETF (биржевого фонда). До начала 2021 года акции GBTC, наоборот, торговались с наценкой. Это давало возможность для арбитража их владельцам, которые могли делать депозиты в заемных биткоинах в Grayscale в обмен на акции GBTC, а затем продавать их на открытом рынке. При этом Grayscale не дает конвертировать акции обратно в биткоин.

Согласно отчету 3AC, поданному в SEC в прошлом году, на конец 2020 года у фонда было порядка 39 млн акций GBTC, эквивалентных 1,2 млрд долларов Сейчас эти активы стоят лишь 550 млн.

Кому выгодны ликвидации

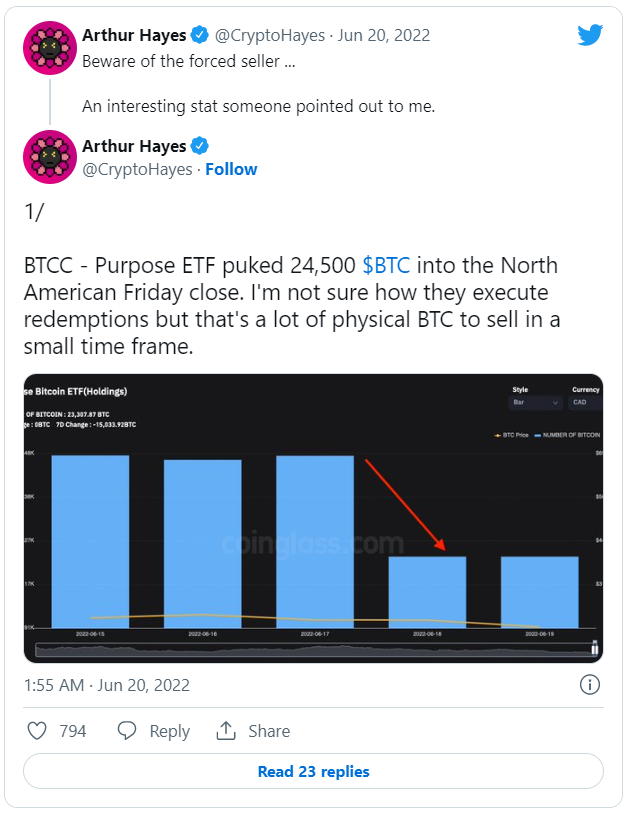

По мнению соучредителя и бывшего главы криптобиржи BitMEX Артура Хейса, принудительное закрытие позиций крупных игроков будет оказывать дальнейшее давление на курс биткоина. 20 июня он обратил внимание на продажу 24 500 BTC фондом Purpose Bitcoin ETF (BTCC), а также отметил, что после падения на 20% за выходные рынок начал восстанавливаться на низких объемах торгов.

По словам Хейса, учитывая слабый риск-менеджмент криптовалютных кредиторов и слишком щедрые условия займов, стоит ожидать, что очередные игроки также будут вынуждены продавать BTC и ETH.

По мнению CEO трейдинговой платформы Cryptorg Андрея Подоляна, те крупные фонды, которые инвестируют в сектор DeFi, сейчас подвержены наибольшему риску. Механизмы DeFi позволяют несколько раз перезаложить свои активы, набирая кредитное плечо. Это хорошо работает как во время обычного поведения рынка, так и в периоды сильной волатильности, отметил эксперт.

«Но когда происходит длительное безоткатное падение, эти плечи начинают играть злую роль со своими владельцами. Ведь при сильном падении курса растет риск ликвидации всего перезаложенного портфеля. Чтобы не потерять весь капитал, фонды вынуждены продавать криптовалюту по рынку, таким образом, такие продажи приводят к еще большему ускорению [падения]», — объясняет Подолян.

«Если рынок пойдет по негативному сценарию, киты могут лишь усиливать этот тренд и дополнительно продавливать рынок ниже с целью запустить каскад панических распродаж и ликвидаций», — отмечает Никита Зуборев. «Им это выгодно из-за более долгосрочного планирования, чем у среднего частного инвестора. Они готовы продавать часть своих активов, чтобы в самый разгар паники увеличить свои позиции по гораздо более низким ценам», — добавил он.

«Просадку курса ниже $20 000 выкупил какой-то кит или группа китов, которые скупили порядка 100000 биткоинов, — говорит Андрей Подолян, — Но сейчас следует обратить внимание на американский фондовый рынок. Если он продолжит снижение, то биткоин снова пойдет тестировать минимумы. Соответственно, это скажется на фондах, и мы еще увидим значительные ликвидации при уходе BTC к $17 000».

Полезный материал?

Статьи

Как инициативы крупнейшей криптобиржи помогают ей удерживать лидерство

19 нояб. 2022 г.

Статьи

Зачем нужны фанатские монеты и какие события способствуют их росту

16 нояб. 2022 г.

Статьи

Зачем Binance задала тренд на публикацию прозрачных данных о доступных средствах

14 нояб. 2022 г.

Статьи

Журналисты ознакомились с документами, раскрывающими подробности финансового состояния биржи

13 нояб. 2022 г.

Статьи

Отчаявшиеся трейдеры с зависшими активами идут на полулегальные схемы для спасения депозитов

11 нояб. 2022 г.