Что такое алгоритмические стейблкоины. Объясняем простыми словами

Алгоритмические стейблкоины пришли на смену централизованным стабильным монетам. Рассказываем, как работают такие активы и зачем они нужны

07.05.2022

7869

18 мин

0

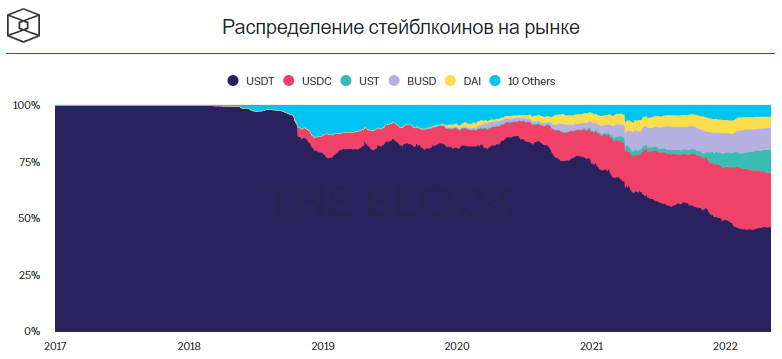

Весной 2022 года в топ-10 самых капитализированных криптовалют впервые в истории криптоиндустрии вошел алгоритмический стейблкоин TerraUSD. Доля таких токенов на рынке цифровых активов продолжает активно расти с 2020 года. На это, в том числе, указывают данные аналитиков.

На графике видно рост доли одного из самых популярных алгоритмических стейблкоинов — DAI, в сравнении с такими простыми (централизованными) представителями класса активов, как Tether (USDT) и USD Coin (USDC).

Редакция GetBlock Magazine решила разобраться в том, что из себя представляют алгоритмические стейблкоины, и почему такие активы приобрели популярность. Погружение в тему стоит начать с главного — принципов работы токенов. Поэтому первым делом нужно разобраться в том, что такое стейблкоины и как участники рынка используют такие цифровые активы.

Вся статистика, использованная при написании материала, датирована 4 мая 2022 года.

Что такое стейблкоины

Термин «стейблкоин» произошел от английского слова stablecoin, что в дословном переводе — «стабильная монета». Речь идет о стабильности курса.

Стейблкоины стали ответом на высокий уровень волатильности таких классических криптовалют, как биткоин (BTC) и Ethereum (ETH). Чтобы уйти от колебаний цены, разработчики предложили привязывать стабильные монеты к курсу традиционной валюты, корзине валют, активу (в том числе цифровому), или корзине активов.

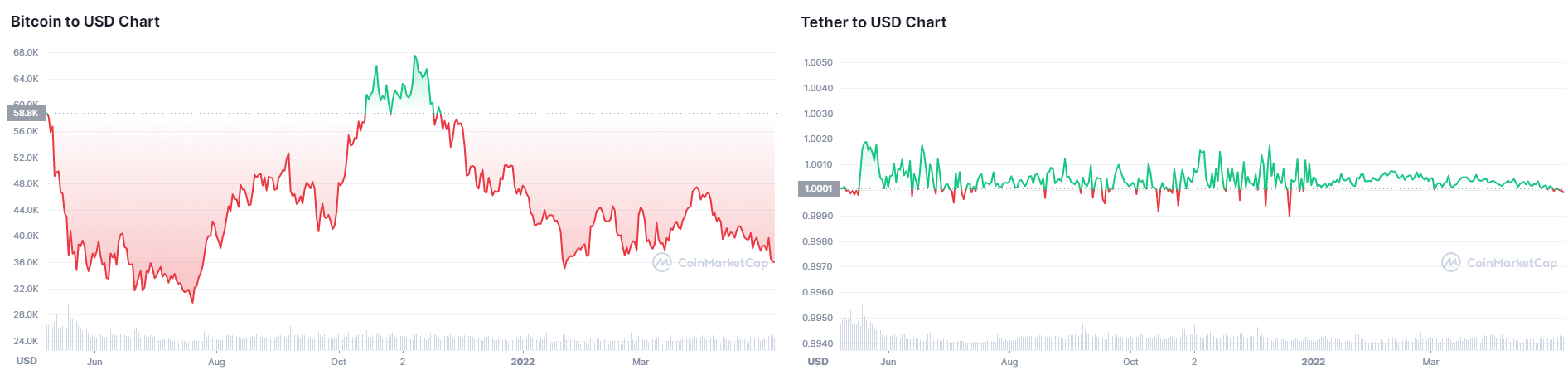

Визуализировать работу стейблкоинов проще всего через сравнение графика самого капитализированного представителя «лагеря» — Tether — с такой высоковолатильной криптовалютой, как биткоин:

- В течение года BTC успел опуститься до $30 тыс., затем прорвать уровень $60 тыс., а после — упасть ниже $40 тыс.

- За аналогичный промежуток времени курс USDT все время находился вблизи отметки в $1.

Сравнение графиков биткоина и Tether.

Всего в топ-10 самых капитализированных криптовалют входят 3 стейблкоина: Tether (USDT), USD Coin (USDC), а также алгоритмический TerraUSD (UST).

Зачем нужны стейблкоины

Стабильность курса таких активов позволяет использовать их в различных целях. Например, стейблкоины можно задействовать для проведения расчетов за товары и услуги с фиксированным ценником, а также быстрых переводов средств за границу. При этом операции со стабильными монетами, как правило, дешевле и быстрее транзакций на традиционном финансовом рынке.

Что такое алгоритмические стейблкоины

Самые капитализированные стейблкоины — Tether и USD Coin — централизованные. Цифровые активы, их эмиссия и оборот находятся под контролем материнских компаний.

Централизованный подход к работе подразумевает наличие у проектов единого центра управления, на который можно влиять. Получается, что ввод санкций против материнских компаний стейблкоинов может отразиться и на самих активах. При этом централизованная система подразумевает, что пользователи вынуждены доверять эмитентам в вопросах обеспечения токенов. Такой подход противоречит принципам децентрализации, которые заложил создатель первой криптовалюты — биткоина — Сатоши Накамото.

Альтернативой централизованным стабильным монетам стали их алгоритмические (децентрализованные) аналоги. Такой формат стейблкоинов больше соответствует идеям Сатоши Накамото и отражает стремление участников рынка обойти риски контрагента.

Курс децентрализованных стейблкоинов контролирует алгоритм. Системы таких токенов полностью автоматизированы. Первым алгоритмическим стейблкоином принято считать MakerDAO (DAI). Проект появился в 2015 году.

Как работают алгоритмические стейблкоины

Рассмотрим, как работают алгоритмические стейблкоины, на примере самого капитализированного актива группы — TerraUSD (UST). Разработчики привязали курс токена к доллару США. Чтобы обеспечить стабильность UST, команда проекта разработала схему, которая включает вынужденную дополнительную эмиссию и сжигание токенов.

На TerraUSD влияет популярность стейблкоина на рынке. Рост количества пользователей токена толкает его курс вверх. Снижение популярности актива, напротив, тянет UST вниз. Регулировать курс стейблкоина помогают дополнительная эмиссия (при росте спроса) и сжигание* (при падении спроса).

*Сжиганием в криптосообществе называют процесс вывода активов из оборота.

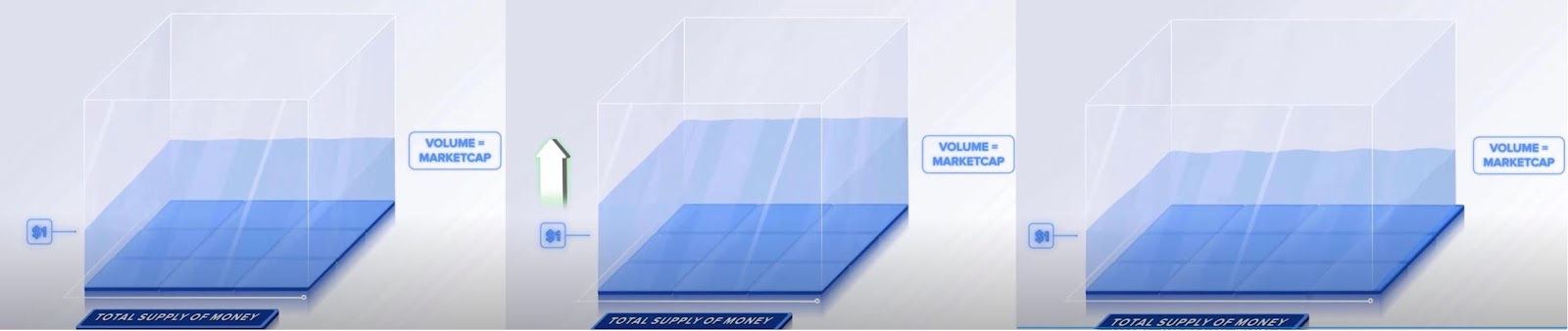

Чтобы понять, как работает система, визуализируем ее. Вообразите, что все доступные на рынке стейблкоины TerraUSD представляют собой дно бассейна, уровень воды в котором — цена токенов. В момент роста спроса на UST курс цифрового актива (уровень воды) начинает расти. Вернуть цену до исходного значения ($1) можно через увеличение площади бассейна. Для этого выпускают дополнительные TerraUSD. За счет перераспределения воды с учетом новой площади курс вновь опускается до $1.

Кадры из видеопрезентации TerraUSD

В случае, если цена UST падает, нужно убрать лишнюю площадь (сжечь лишние стейблкоины).

Производству новых TerraUSD стоит уделить особое внимание. UST создают из нативных токенов криптопроекта Terra — LUNA. Вот как это работает:

- Пользователи сети берут LUNA на $1 и конвертируют их в 1 UST. Провести операции можно в криптокошельке проекта — Terra Station. Программа доступна в различных форматах: от браузерного расширения до мобильного приложения. Скачать криптокошелек можно на официальном сайте проекта.

- После конвертации LUNA в UST пользователи могут продать стейблкоин в криптокошельке.

Участники рынка заинтересованы в производстве новых TerraUSD, потому что на таких операциях можно заработать. Рассмотрим пример:

Курс монеты дошел до $1,1. В этот момент пользователь N решает выпустить 10 новых TerraUSD. На это он тратит $10 в LUNA. При этом за счет повышенного курса он сможет продать новые UST за $11, так как курс стейблкоина дошел до $1,1. С продажи N заработает чистыми $1.

В моменты, когда курс TerraUSD падает, чтобы сбалансировать цену, нужно устранить часть стейблкоинов. Для этого пользователи конвертируют UST обратно в LUNA. На таких операциях также можно заработать. Рассмотрим пример:

Курс TerraUSD опустился до $0,9. Пользователь N, у которого есть 10 стейблкоинов, меняет их на LUNA. При этом криптокошелек рассчитывает сделку по курсу $1 за UST. В результате N продает стейблкоины, рыночный курс которых $0,9, на 10 центов дороже. Чистый доход пользователя будет равен $1.

Заработать на стабилизации курса UST через создание новых стейблкоинов или вывод части токенов с рынка может любой желающий. Главное — поймать момент для выгодного проведения операции.

Интересно! В конце марта 2022 года команда Terra объявила о покупке биткоинов на 1 млрд долларов, а в начале мая докупила BTC еще на 1,5 млрд. Биткоины, по словам разработчиков, помогут повысить устойчивость UST.

Другие алгоритмические стейблкоины работают по схожему принципу. Их главные отличия от обычных стабильных монет включают отказ от централизованного контроля, автоматизацию систем и часто — привлечение пользователей к процессу регулирования.

Самые популярные алгоритмические стейблкоины — MakerDAO (DAI) и TerraUSD (UST). Среди их аналогов можно выделить такие проекты, как Vai (VAI), Ampleforth (AMPL), Neutrino USD (USDN) и Fei USD (FEI).

Рынок алгоритмических стейблкоинов продолжает расти. В том числе, к направлению присоединяются многие уже популярные на рынке проекты. Так, в конце апреля 2022 года о намерении выпустить алгоритмический стейблкоин заявил глава TRON Foundation Джастин Сан.

Сравнение алгоритмических и централизованных стейблкоинов

| Централизованный | Алгоритмический | |

| Управление | Контроль над стейблкоином принадлежит команде его разработчиков | Нет единого центра управления. Системы автоматизированы и децентрализованы |

| Обеспечение | Активами, которые хранят в резервах компании- эмитента | Активами, которые запрограммировали разработчики. Например, стейблкоин UST обеспечен LUNA. |

Ложка дегтя

К сожалению, не все контролирующие органы позитивно относятся к стейблкоинам. Многие регуляторы обеспокоены отсутствием инструментов контроля рынка стейблкоинов и вопросами, связанными с безопасностью стабильных монет.

Что не так с централизованными стейблкоинами

Одна из главных претензий к централизованным стейблкоинам заключается в том, что эмитенты таких токенов, как правило, не могут предоставить подтвержденную информацию об обеспечении цифровых активов. Скандалы, связанные с объемом хранилищ, не обошли стороной Tether.

Периодически эмитент USDT публикует отчеты об обеспечении стейблкоина. Один из последних разработчики представили в августе 2021 года. Проблема в том, что бухгалтерские компании, которые проводят анализ обеспечения, работают на Tether, а значит являются интересантами. Информация об аудите резервов и подтверждении отчетов компании независимыми контролирующими органами отсутствует.

Важно! В конце июля 2021 года в СМИ появилась информация о том, что Tether находится под следствием, которое инициировало Министерство юстиции США (DOJ). Регулятор подозревает представителей компании в банковском мошенничестве.

Отсутствие доказательств обеспечения стейблкоинов, как считают экономист Йельского университета Гэри Гортон и представитель Федеральной резервной системы США Джеффри Чжан, могут вернуть Америку в эпоху «дикого банкинга». Этот период истории запомнился бесконтрольным наводнением рынка ничем не обеспеченными деньгами. В качестве решения проблемы авторы труда предложили усиление регулирования стейблкоинов.

Проблемы алгоритмических стейблкоинов

Отказ от централизованной системы управления не решает все проблемы стейблкоинов. Например, технический директор Tether Паоло Ардоино считает, что децентрализованные стабильные монеты могут нести опасность в случае каскадных ликвидаций позиций при достижении токенами высоких показателей капитализации.

Важно! Паоло Ардоино — представитель конкурирующего «лагеря». Бизнесмену может быть выгодно негативно оценивать алгоритмические стейблкоины, которые, как показывает статистика, постепенно укрепляют свои позиции на рынке стабильных монет.

Также децентрализованные стейблкоины раскритиковала профессор бухгалтерского учета в Школе менеджмента Карлсона университета Миннесоты Вивиан Фанг. По ее мнению, участникам рынка не стоит слепо доверять алгоритмам. Также ее насторожил отказ разработчиков таких цифровых активов от классической системы обеспечения токенов резервами.

Еще несколько проблем алгоритмических стейблкоинов обозначил Доктор Райан Клементс. Среди недостатков таких активов он выделил три пункта:

- Децентрализованные стабильные монеты зависят от уровня спроса.

- Системы таких активов полагаются на независимых субъектов без юридических обязательств, что делает их уязвимыми.

- Неизвестно, как децентрализованные стабильные монеты поведут себя в период кризиса.

«Эти необеспеченные цифровые токены, [разработчики которых] пытаются привязать цену основного актива с помощью финансового инжиниринга, алгоритмов и рыночных стимулов, вовсе нельзя назвать стабильными. Они находятся в состоянии постоянной уязвимости», — отметил он.

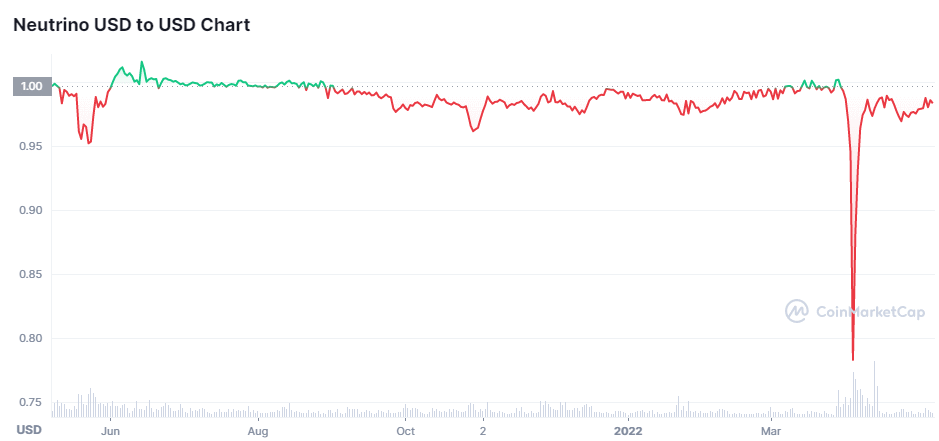

Интересно! В истории рынка были случаи, когда алгоритмические стейблкоины теряли привязку к основному активу. Так в начале апреля 2022 года произошло с Neutrino (USDN). Стейблкоин отклонился на 15% от курса криптовалюты WAVES, к которой он привязан. Основатель WAVES Александр Иванов обвинил в случившемся компанию Alameda Research, которую возглавляет один из богатейших людей криптоиндустрии по версии Forbes — Сэм Бэнкмэн-Фрид. По словам разработчика, организация направила свои ресурсы на обрушение курса USDN.

График Neutrino (USDN).

Где купить стейблкоины за рубли

В условиях санкционного давления покупка криптовалюты сопряжена с рядом трудностей. На большинстве популярных криптобирж граждане РФ могут приобретать монеты через P2P-платформы. Способ подразумевает сделку с другим участником рынка напрямую, без посредников.

Купить стейблкоины за рубли можно, например, на русифицированных криптобиржах Binance и KuCoin. У обеих платформ есть P2P-площадки.

Подводим итоги

Алгоритмические стейблкоины — это цифровые активы, устойчивость курса которых регулируют при помощи алгоритма. У этой схемы есть как свои достоинства, так и недостатки. Например, децентрализованные стейблкоины не подвержены давлению регуляторов. Можно предположить, что их независимость стала одной из причин роста спроса на такие активы. При этом безопасность алгоритмических стейблкоинов до конца не доказана.

Полезный материал?

Основы

Чем важен технический манифест системы децентрализованных денег от Сатоши Накамото

31 окт. 2022 г.

Основы

Эксперты оценили перспективы развития новой экосистемы и инвестиционную привлекательность ее токена

20 окт. 2022 г.

Основы

Как правильно отслеживать колебания цены и создать эффективную стратегию заработка?

13 сент. 2022 г.

Основы

Обзор наиболее выгодных предложений от проверенных торговых платформ

29 авг. 2022 г.

Основы

Команда Ethereum Foundation опубликовала разбор главных заблуждений о предстоящем обновлении сети

18 авг. 2022 г.

Основы

Какие преимущества предлагает биржа, и что еще в ближайших планах

4 авг. 2022 г.