Внутренняя кухня Celsius. Что привело к краху одного из крупнейших криптокредиторов

Как погоня за быстрыми прибылями и серые схемы обернулись банкротством компании

22.07.2022

7008

12 мин

0

13 июня криптолендинговая платформа Celsius приостановила снятие и переводы средств из-за жестких рыночных условий, а уже через месяц объявила о банкротстве. В сообществе эту ситуацию прозвали «криптовалютным аналогом Lehman Brothers», в честь инвестиционной компании, так же неожиданно потерпевшей крах в 2008 году, спровоцировав мировой кризис. Как и в случае с Celsius, к этому привело множество факторов, в том числе и обстановка внутри компании. Разбираемся, что происходило за кулисами Celsius, а также рассказываем о том, как к этой ситуации причастен глава биржи FTX Сэм Бэнкман-Фрид.

Банкротство Celsius

Первые тревожные сигналы для платформы начались еще до наступления глобальной криптозимы, когда рост процентных ставок побудил инвесторов ликвидировать потенциально рисковые активы. Уже в мае, когда произошел коллапс экосистемы Terra, экономика Celsius окончательно рухнула. По своей сути, платформа полагалась только на деньги розничных инвесторов, которые она впоследствии давала в долг другим криптовалютным компаниями и использовала для необдуманных инвестиций.

На первом судебном заседании по делу о банкротстве юристы Celsius заявили, что большая часть клиентских средств на платформе находится в полном распоряжении компании. Адвокаты ссылаются на условия компании, в которых указано, что 77% активов были заложены по «программе заработка». Это значит, что, согласно правилам платформы, Celsius может использовать их как угодно.

На депозитных счетах компании накопилось около 20 миллиардов долларов. Что не удивительно, ведь платформа предлагала процентные ставки до 18% годовых на криптовалютные вклады. Глава компании Алекс Машински всегда лично заявлял, что инвестиционные схемы Celsius проработаны и надежны. «На самом деле, мы в большей безопасности, чем большинство банков», — говорил он в интервью в 2020 году.

До того как подать заявление о банкротстве, компания успела рассчитаться со своими кредиторами в лице DeFi-протоколов Maker, Aave и Compound. В сумме Celsius вернула залоговые средства на 1 млрд долларов. Сама форма подачи документа подразумевает проведение финансовой реструктуризации. По заявлению представителей компании, на счетах Celsius осталось 167 млн долларов, которые будут использованы для поддержания ликвидности.

На этом скандалы вокруг лендингово протокола и не думали затихать. В начале июля на компанию подал в суд один из бывших управляющих активами Celsius Джейсон Стоун. Согласно обвинению, Celsius бесконтрольно использовала средства своих клиентов в рискованных торговых стратегиях, что привело к потере огромной суммы денег. В иске Стоун также указал на неспособность платформы совершать выплаты инвесторам и отметил «серьезные потери на обменном курсе»

Полулегальные схемы и теневая документация

Журналисты Financial Times изучили документы и отчеты Celsius и обнаружили множество несостыковок. Даже отдел надзора компании указывал на недостатки внутренних систем расчета и на искажение финансовых отчетностей. Также в документах, запрошенных Комиссией по ценным бумагам и биржам США (SEC) сказано, что несколько соучредителей Celsius, в том числе Дэниэль Леон, несколько раз продавали личные запасы нативного токена платформы CEL напрямую компании.

Это только одна из странных махинаций с токеном, замеченная в Celsius. Особым компонентом бизнес-модели компании было то, что она предлагала самые высокие ставки только тем клиентам, которые соглашались получать платежи в токене CEL. Учитывая то, что Celsius владела большей частью своего же актива, она, по сути, имела полный контроль над ценой токена. До заморозки средств компания еженедельно выкупала определенный процент CEL для поддержания баланса. Согласно данным аналитической компании Arkham Intelligence, с июля 2019 года Celsius потратила на покупку собственного токена 350 млн долларов.

Менеджеры пользовались ростом цены СEL в собственных целях. В тот же день, когда Леон опубликовал видео, в котором говорил о светлом будущем криптовалюты, в записях о сделках Celsius числится продажа личных токенов CEL Леона компании на сумму 1,8 млн долларов. Было обнаружено 16 подобных транзакций, совершенных в период с октября 2020 года по август 2021 года. Согласно документам, общий объем таких операций оценивается в 11,4 млн долларов. Другие менеджеры Celsius за этот же период продали токены CEL на 40 млн долларов.

Исполнительный директор Алексей Машински совершил лишь одну такую транзакцию на $500 000. Однако некоторые опрошенные сотрудники компании, считают, что он мог совершать сделки через другие счета и адреса. Основываясь на записях в блокчейне, аналитики Arkham подсчитали, что Машински продал CEL через биржи на общую сумму в 44 млн долларов.

Согласно внутренними документам, компания начала вкладывать средства в DeFi-сервисы в 2020 году, не уделяя должного внимания проектам и не имея надлежащих систем для отслеживания активов. В феврале прошлого года внутренний отдел надзора отправил предупреждение о том, что некоторые сотрудники могли инвестировать деньги в новые фонды без получения явного разрешения и без проверок соблюдения нормативных требований. В документе также сказано, что брокеры могут перемещать активы из одного фонда в другой незаметно для руководства, что позволяет им скрывать убытки и реальную стоимость активов, находящихся под управлением.

Как Celsius потеряла сотни миллионов долларов своих клиентов на высокорисковых схемах

По словам бывших сотрудников, отследить активы Celsius было сложно. Иногда внутренние базы данных выдавали разные значения AUM (активы под управлением), а процесс согласования позиций в компании, называемый «заморозкой», часто приводил к несоответствиям.

Еще до банкротства от сделки с Celsius отказалась криптовалютная биржа FTX. Условия предполагали покупку платформы, либо предоставление ей финансовой поддержки для решения проблем с ликвидностью. Изучая финансовые данные компании, эксперты FTX обнаружили расхождение в балансе в размере 2 млрд долларов, что и послужило причиной отказа.

Причем здесь Сэм Бэнкман-Фрид?

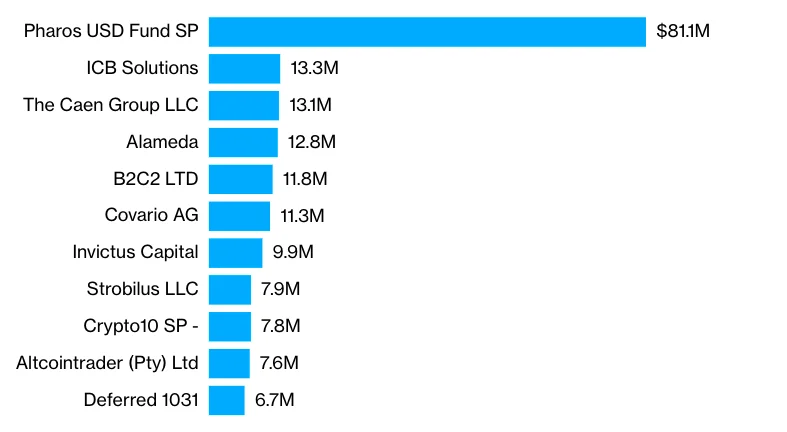

После объявления о банкротстве Celsius появилось больше деталей о ее финансах. Согласно документам, компания имеет более 100 000 кредиторов, среди которых выделяется компания Pharos USD Fund SP, которой Celsius должна 81 млн долларов. Это почти в 6 раз больше, чем второму по величине кредитору.

Кредиторы CelsiusИсточник: Bloomberg.com

Обычный поиск в Google по названию компании не дает никаких результатов. Однако, согласно расследованию Bloomberg, на сайте технологической фирмы Lantern Ventures она описывается как лондонская частная торговая компания, специализирующаяся на криптовалютах. Собственно, Pharos USD Fund SP является одним из филиалов Lantern. По документам, поданным в SEC, под ее управлением находится около 400 млн долларов, более половины из которых принадлежит инвесторам за пределами США.

Если копать глубже, обнаружится, что у многих сотрудников Lantern карьера так или иначе пересекается с главой биржи FTX Сэмом Бэнкманом-Фридом. Так, главный исполнительный директор Lantern Тара Мак Олей выступает соучредителем компании Alameda Research, принадлежащей Бэнкману-Фриду, которая также входит в список кредиторов Celsius. Ей платформа должна 12,8 млн долларов. По состоянию на май 2021 года Мак Олей числится крупнейшим акционером Lantern.

Еще трое сотрудников, согласно их биографиям на LinkedIn, работали либо в благотворительной организации Giving What We Can, либо в ее дочерней компании, членом которой также числится Бэнкман-Фрид. Другой сотрудник компании, Виктор Сюй, был главным трейдером в Alameda в течение девяти месяцев в 2018 году.

Возможно, еще до отмененной сделки глава FTX был косвенно связан с Celsius. Неудивительно, ведь Бэнкман-Фрид стал одним центральных персонажей в недавних встрясках криптовалютного рынка. Ранее Alameda предоставила займ компании BlockFi на сумму 250 млн долларов, а также два займа криптоброкеру Voyager Digital для поддержания ликвидности.

В совокупности, обвал Celsius произошел из-за неумелого подхода к управлению финансами и спада на крипторынке. Вероятно, некоторые внутренние подробности так и остануться нераскртыми, но уже сейчас можно сказать, что основная бизнес-модель лендингово протокола строилась на серых доходах от рисковых инвестиций.

Полезный материал?

Статьи

Как инициативы крупнейшей криптобиржи помогают ей удерживать лидерство

19 нояб. 2022 г.

Статьи

Зачем нужны фанатские монеты и какие события способствуют их росту

16 нояб. 2022 г.

Статьи

Зачем Binance задала тренд на публикацию прозрачных данных о доступных средствах

14 нояб. 2022 г.

Статьи

Журналисты ознакомились с документами, раскрывающими подробности финансового состояния биржи

13 нояб. 2022 г.

Статьи

Отчаявшиеся трейдеры с зависшими активами идут на полулегальные схемы для спасения депозитов

11 нояб. 2022 г.