Что такое Ethereum-ETF. Когда ждать одобрения?

Рассказываем, как работают спотовые биржевые фонды на базе крупнейшего альткоина и с какими трудностями сталкиваются на пути одобрения в США

06.04.2024

4833

17 мин

0

Cпотовые биржевые фонды (ETF) на базе Ethereum предлагают инвесторам доступ к нативной монете ETH без необходимости напрямую покупать и удерживать криптовалюту. Подобно аналогичным продуктам на базе биткоина, Ethereum-ETF отслеживают цену альткоина в режиме реального времени, держа в своих резервах криптовалюту — в отличие от фьючерсных ETF, которые получают стоимость от контрактов, спекулирующих на будущей цене ETH.

Спотовые Ethereum-ETF, хотя и упрощают доступ к криптовалюте, имеют свои минусы, такие как возможные дополнительные комиссии и ограничение торговыми часами, в отличие от круглосуточной торговли на криптовалютных рынках.

Спотовые BTC-ETF были допущены на рынок США 11 января текущего года, аналогичные Ethereum-продукты пока не получили одобрения Комиссии по ценным бумагам и биржам (SEC).

Что такое спотовые Ethereum-ETF

Спотовые Ethereum-ETF устроены так же, как и традиционные ETF, где управляющие организации обязуются покупать и хранить базовый актив (в данном случае монеты ETH) в своих резервах, чтобы отразить его стоимость. ETF котируются на фондовых биржах, и инвесторы могут покупать и продавать паи ETF, причем эти ценные бумаги представляют право собственности на базовый Ethereum, которым владеет фонд. Такая структура позволяет вкладчикам следить за изменениями цен на криптовалюту с помощью регулируемого финансового инструмента.

Ключевые характеристики и преимущества

- Удобство: Ethereum-ETF значительно снижают барьер входа на крипторынок для трейдеров и инвесторов, привыкших к традиционной брокерской системе.

- Управление рисками: Инвесторы могут рассматривать спотовые Ethereum-ETF как способ управления рисками, связанными с крипторынком. Хотя ETF подвержены влиянию рыночных сил, они могут восприниматься как менее рискованные в сравнении с хранением криптовалюты на бирже или личном кошельке.

- Ликвидность: ETF торгуются на фондовых биржах, что обеспечивает высокую ликвидность. Это означает, что инвесторы могут легко покупать и продавать паи ETF в течение всего торгового дня по рыночным ценам.

- Институциональное участие: Одобрение спотовых ETH-ETF также сделает Ethereum более доступным для институциональных инвесторов, таких как пенсионные фонды и управляющие активами, которым может быть запрещено напрямую торговать криптовалютами из-за проблем с регулированием. Это может привести к увеличению притока капитала в криптоиндустрию.

- Диверсифицированные торговые стратегии: Помимо простой покупки и продажи, спотовый Ethereum-ETF может обеспечить целый ряд торговых стратегий, включая шортинг и торговлю опционами, а также диверсификацию инвестиционных портфелей.

Виды Ethereum-ETF

Ethereum-ETF делятся на два основных типа:

- Спотовые, основанные на текущей рыночной цене Ethereum

- Фьючерсные, основанные на фьючерсных контрактах.

Спотовые Ethereum-ETF в некотором роде напоминают крупные цифровые кошельки, поскольку в них хранятся реальные токены. Стоимость этих ETF отражает рыночную цену ETH в каждый конкретный момент времени. Когда управляющий фондом создает спотовый Ethereum-ETF, он покупает токены, и стоимость этого инструмента будет расти или падать в соответствии с рыночной ценой актива. Например, если цена вырастет на 10%, то и стоимость паев ETF после вычета комиссий и расходов увеличится соответственно.

Фьючерсные Ethereum-ETF не владеют криптовалютой напрямую, они инвестируют во фьючерсные контракты, которые по сути являются ставками на то, какой будет цена Ethereum на определенную дату. Фьючерсный Ethereum-ETF может инвестировать в контракты, торгуемые на бирже, стремясь получить прибыль от изменения цены без фактического владения криптовалютой. Показатели этих фьючерсных контрактов определяют стоимость ETF, предлагая другой подход к инвестированию в Ethereum.

Спотовые Ethereum-ETF vs фьючерсные

В США фьючерсные ETF на Ethereum были утверждены в сентябре 2023 года, в то время как спотовые ETF на Ethereum еще не одобрены. У обоих типов фондов есть свои преимущества и недостатки. Вот некоторые ключевые моменты, которые следует учитывать при выборе:

Спотовые Ethereum-ETF

- Прямое владение: Эмитенты спотовых фондов фактически владеют базовой криптовалютой. Это может быть привлекательным для инвесторов, желающих напрямую следить за движением цены ETH.

- Простота: ETH-ETF имеют простую структуру: они отслеживают спотовую цену криптовалюты. Инвесторам не нужно разбираться в сложностях фьючерсных контрактов.

Фьючерсные Ethereum-ETF

- Спекулятивные возможности: Этот вид ETF позволяет инвесторам получить доступ к ETH через фьючерсные контракты, что открывает спекулятивные возможности. Однако это также сопряжено с повышенной сложностью и потенциальными рисками.

- Кредитное плечо: Некоторые фьючерсные ETF на Ethereum позволяют использовать кредитное плечо, что увеличивает как потенциальные прибыли, так и убытки.

- Динамика рынка: На фьючерсные Ethereum-ETF могут влиять такие факторы, как структура фьючерсного рынка и структура сроков фьючерсных контрактов.

Перед выбором любого инвестиционного инструмента, включая спотовые Ethereum-ETF, необходимо провести тщательное исследование, понять связанные с ним риски и свои инвестиционные цели.

Нормативно-правовая база

Регуляторная среда остается важным фактором, влияющим на одобрение и успех спотовых ETF на базе Ethereum. SEC США до сих пор откладывала принятие решений по заявкам на запуск таких инструментов от таких инвестиционных компаний, как BlackRock, Fidelity, Grayscale и VanEck, а также по вопросу о том, могут ли они включать элементы стекинга для получения доходности для держателей паев.

Несмотря на эти задержки, одобрение спотовых ETF на биткоин и фьючерсных ETF на Ethereum усилило оптимизм в отношении спотовых ETH-ETF, запуск которых может привести к более широкому внедрению актива и увеличению притока капитала.

Спотовые ETF на биткоин были одобрены в США 10 января 2024 года и начали торговаться днем позже. Тогда председатель SEC Гэри Генслер заявил, что это решение не сигнализирует о готовности допуска на рынок других крипто-ETF.

Неопределенность в отношении Ethereum-ETF связана также с позицией Генслера, согласно которой все криптовалюты, кроме биткоина, могут быть признаны ценными бумагами. Позже чиновник также заявлял, что монеты всех блокчейнов с алгоритмом консенсуса Proof of Stake (PoS) могут считаться ценными бумагами, поскольку инвесторы полагаются на усилия других людей для получения прибыли. Ethereum перешел на PoS-алгоритм 15 сентября 2022 года в результате хардфорка The Merge.

Стекинг — самая большая проблема, связанная с ETH-ETF

Наблюдатели за отраслью скептически относятся к скорому одобрению продукта по целому ряду причин. Главной из них является тот факт, что Ethereum является PoS-токеном с возможностью стекинга.

Стекинг — это процесс, в котором держатели криптовалют блокируют свои средства в качестве залога для поддержки сетевых операций в обмен на вознаграждение в виде дополнительных монет.

18 марта Fidelity дополнила свою заявку на ETH-ETF, добавив для держателей паев возможность помещения части активов в стекинг, днем позже Grayscale внесла схожие изменения.

В прошлом году SEC начала бороться со стекингом, оштрафовав криптобиржу Kraken на 30 млн долларов и заставив ее закрыть стекинг-сервис за несоблюдение законодательства о ценных бумагах. Кроме того, SEC подала в суд на биржу Coinbase в том числе за ее предложение по стекингу. Этот судебный процесс еще продолжается.

«Когда инвесторы предоставляют токены поставщикам услуг стекинга, они теряют контроль над активами и принимают на себя риски, связанные с платформами, имея очень слабую защиту», — заявили в SEC во время вынесения штрафа Kraken.

Это может быть интересно в контексте Ethereum-ETF, где инвесторы фактически не владеют токенами. Вместо этого они получают долю в фонде, который объединил свои ресурсы для формирования портфеля, состоящего из базового актива.

Coinbase призвала SEC классифицировать паи ETH-ETF как акции на базе биржевых товаров

Также биржа обязалась заключил соглашение с CME для предотвращения манипуляций на спотовом рынке ETH

Ожидания экспертов

Изначально аналитики полагали, что спотовые ETH-ETF могут быть утверждены в мае 2024 года, однако отсутствие прогресса в переговорах между SEC и эмитентами фондов побудило их скорретировать прогнозы. Также с января вырос дисконт на паи Ethereum-траста ETHE от компании Grayscale по отношению к базовому активу, что может указывать на пессимизм инвесторов в этом вопросе. Ранее Grayscale конвертировала свой биткоин-траст GBTC в спотовый ETF, и в преддверии этого события дисконт на паи существенно снизился.

В марте SEC уже во второй раз отложила дедлайн по заявкам на запуск спотовых ETH-ETF. Регулятор имеет право на три отсрочки до принятия окончательного решения.

Специалист по правовым вопросам криптокомпании Variant и член лоббистской группы Blockchain Association Джейк Червински скептически относится к тому, что ETH-ETF будет одобрен в этом году. Он полагает, что подтолкнуть SEC к одобрению сможет лишь решение суда, как это было в случае с биткоин-фондами. Вместе с тем он считает, что одобрение является лишь вопросом времени.

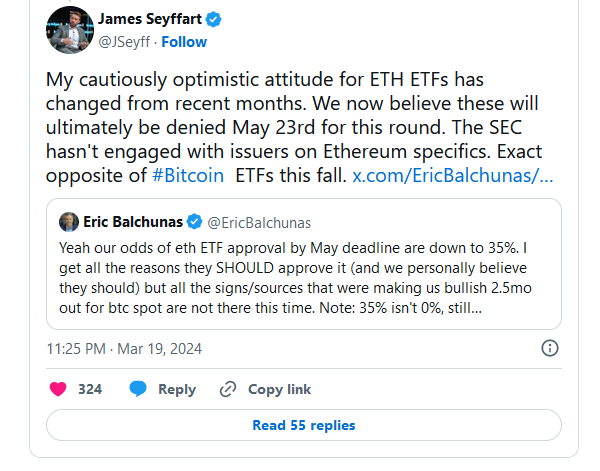

Критической датой является 23 мая, что связано с заявкой VanEck. Аналитик Bloomberg Джеймс Сейфарт называл эту дату ключевой, поскольку любые предыдущие решения, скорее всего, будут лишь отсрочками. Он утверждал, что SEC вряд ли отклонит заявку VanEck только для того, чтобы позже одобрить аналогичные заявки конкурентов. Кроме того, ряд заявок на биткоин-фонды был одобрен одновременно.

Однако позже Сейфарт заявил, что в конечном итоге заявки будут отклонены и 23 мая, поскольку SEC не общалась с эмитентами по поводу специфики Ethereum.

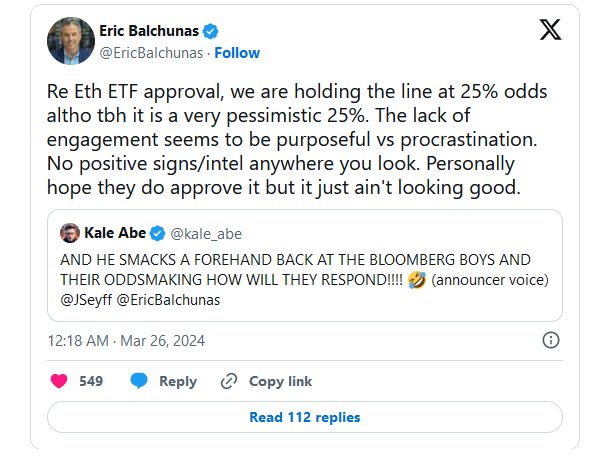

Его коллега Эрик Балчунас снизил вероятность одобрения в мае до «очень пессимистичных 25%» по той же причине.

В Grayscale считают, что отсутствие переговоров с SEC по поводу Ethereum-ETF не должно считываться как негативный фактор, ведь ранее чиновники уже прояснили для себя большинство нюансов криптовалютных фондов, обсуждая запуск биткоин-ETF, и дополнительные консультации с эмитентами им просто не требуются.

В свою очередь топ-менеджер инвестиционной компании Bitwise Мэтт Хоуган заявил, что более поздний запуск ETH-ETF потенциально может привести к увеличению притока средств. Он считает, что SEC следует одобрить продукт в декабре, поскольку эмитенты пока сосредоточены на биткоин-фондах.

SEC также инициирует публичные консультации, чтобы определить, следует ли разрешить Ethereum-ETF, уделяя особое внимание таким рискам, как мошенничество и манипуляции, особенно в отношении стекинга.

Главный юрист Coinbase Пол Гревал отметил, что некоторые регуляторы в прошлом уточняли статус Ethereum как товара, в то время как сама SEC сомневалась в том, что токен может быть определен как ценная бумага.

«У SEC нет веских причин отклонять заявки. Мы надеемся, что регулятор не будет пытаться придумать их, ставя под сомнение давно установленный нормативный статус ETH, который SEC неоднократно одобряла», — написал Гревал.

Заключение

Одобрение спотовых Ethereum-ETF может послужить катализатором для более широкого распространения ETH, предлагая знакомый регулируемый инвестиционный инструмент широкой аудитории.

Хотя прямое владение Ethereum дает различные преимущества, такие как участие в децентрализованной финансовой экосистеме, спотовые ETH-ETF могут сыграть решающую роль в преодолении разрыва между традиционными финансами и криптоотраслью.

Полезный материал?

Статьи

Как инициативы крупнейшей криптобиржи помогают ей удерживать лидерство

19 нояб. 2022 г.

Статьи

Зачем нужны фанатские монеты и какие события способствуют их росту

16 нояб. 2022 г.

Статьи

Зачем Binance задала тренд на публикацию прозрачных данных о доступных средствах

14 нояб. 2022 г.

Статьи

Журналисты ознакомились с документами, раскрывающими подробности финансового состояния биржи

13 нояб. 2022 г.

Статьи

Отчаявшиеся трейдеры с зависшими активами идут на полулегальные схемы для спасения депозитов

11 нояб. 2022 г.